现今,金融行业数字化趋势明显,然而,个人金融信息的安全问题逐渐显现。我国网络安全法着重于保护个人隐私,但该领域的问题依然层出不穷,这也是本文想要深入研究的核心议题。

数字化金融与个人金融信息

数字化金融的兴起带来了众多金融服务。在中国各大城市,众多金融机构为了增强竞争力,不断推陈出新。个人金融信息的范围不断扩大,包括身份验证和信用记录等。这就像一颗多面的宝石,既提供了便利,又吸引了不法分子的觊觎。

金融行业面临重大挑战。各地金融机构需应对这些变化。每个数据都代表真实用户,他们在使用金融服务的便利性之余,也可能遭遇个人信息泄露的风险。

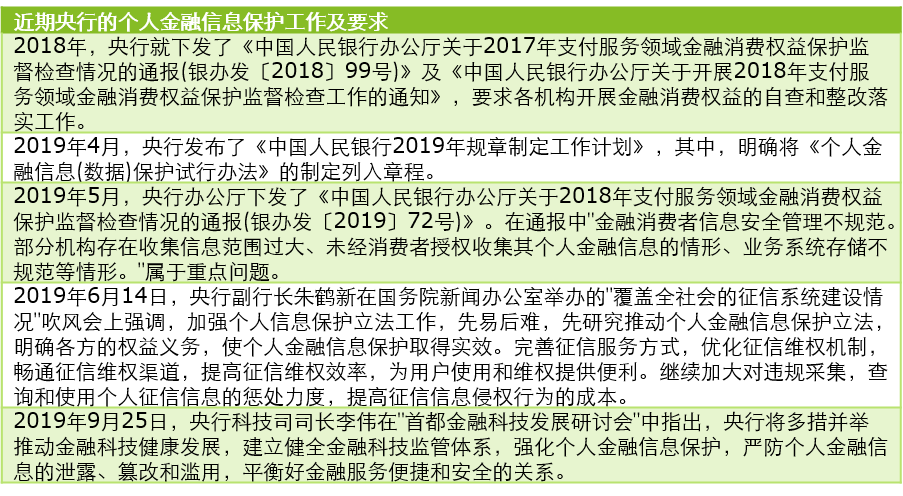

我国的现状

我国在法律及银行业务方面,早年便建立了金融隐私保护机制,然而这一体系尚不健全。就好比一座未完工的建筑,主体结构已立,但细节部分尚待完善。

观察实际案例,比如杭州、上海等城市的大数据智能风控公司遭查事件。这些调查揭示了,部分企业仍在灰色地带中获取并利用个人数据谋利。这既包括非法获取,也涵盖合法获取但数据使用违规等多种情形。

涉及的各方责任

在个人金融信息保护方面,所有相关参与者都负有不可逃避的义务。以运营商为例,它们的责任因情况而异,差异显著。

运营商若与爬虫企业串通一气,未经用户同意便展开合作,这无疑是违法的。一旦获得用户授权,如何合规地处理这些信息便成了他们的关键职责。此外,大数据企业也面临数据采集合法性的疑问,比如是否真的获得了授权。

业务发展要求

金融企业业务拓展与个人金融信息的安全防护需同步推进。在我国金融市场上,企业借助个人数据推出了众多创新服务。比如,支付领域引入了多种识别技术,使得支付过程更加方便快捷;信贷领域则利用大数据技术,提升了贷款审批的效率。

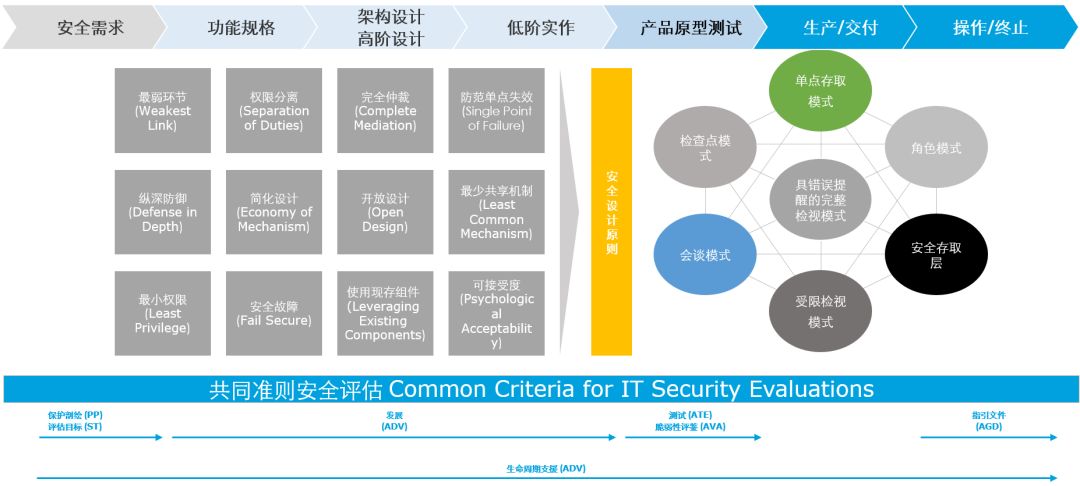

企业成长不应以损害个人利益为前提。当前,银行等金融机构应更新观念,秉持“安全设计、默认安全”的理念,从设计源头确保安全。

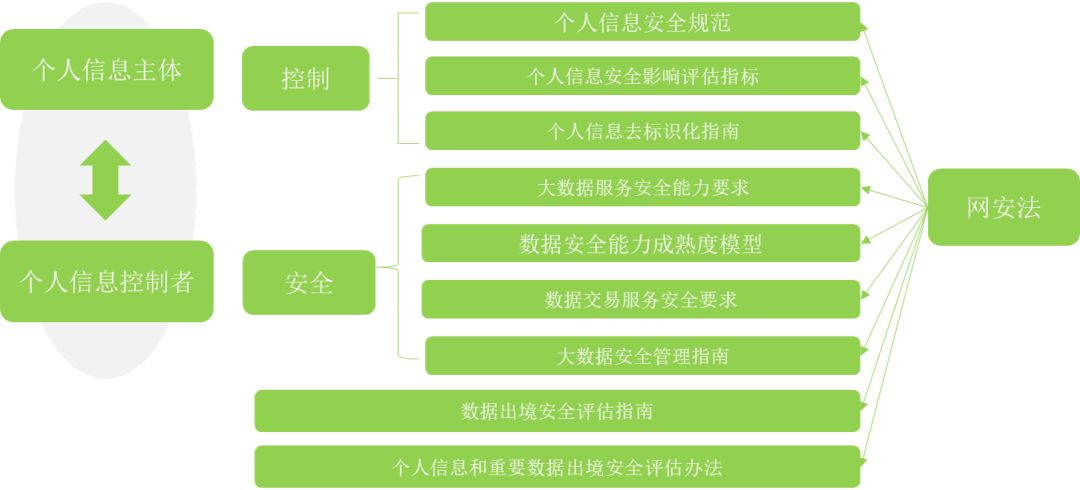

合规要求

合规如同达摩克利斯之剑,始终高悬在金融业的头顶。网络安全法及一系列国家标准,为金融机构的数据处理行为设定了明确的底线。

金融机构在进行数据收集、使用和保存时,必须严格遵守相关规定。目前,相关法律法规较为分散,亟待整合和优化。同时,建立健全的法律体系是当务之急,这直接影响到广大民众的切身利益。

客户要求

在这一过程中,客户需求是变革的关键动力。目前,客户对个人信息保护的重视程度持续上升,比如,众多人倾向于选择那些实施严格信息保护措施的金融服务平台。

客户们都想知道自己的信息如何被处理,这就要求金融机构在遵守规定时,要注重信息的公开性,以及对于信息泄露或不当使用的应对措施。为此,金融机构需付出更多努力,确保客户能够安心。

金融企业如何在快速进步中彻底遵守个人金融信息保护的规定?期待大家的讨论和交流,同时也欢迎点赞和转发这篇文章,让更多的人重视这个关键议题。